2022年1月1日より改正電子帳簿保存法が施行され、国税関係(法人税法、所得税、消費税など)の帳簿や書類を電磁的記録(電子データ)で保存するルールが大きく変わりました。電子帳簿保存法の対象となる文書の中には、取引中にやりとりされる見積書なども含まれます。

見積書と言っても、見積は何件かとるケースも少なくなく、また、発行側もその都度保管すべきなのか?と疑問に思うところです。

そこで今回は、改正電子帳簿保存法の中でも見積書に関わる部分について解説させていただきます。

電子帳簿保存法とは

もうご存知の方も多いとは思いますが、そもそも電子帳簿保存法とは?という部分に関しましては、別記事で解説しておりますので、こちらでは割愛させていただきます。

改正電子帳簿保存法による見積書などの保存方法の変更点

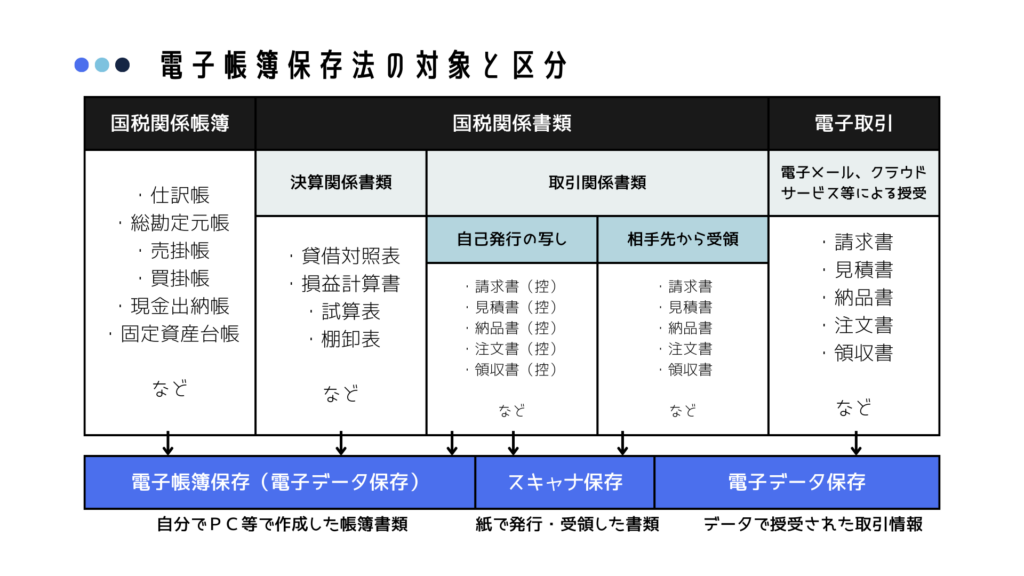

電子帳簿保存法では、見積書などの書類は国税関係書類の中の取引関係書類に該当します。そして、これらの書類を電子的にやりとりした場合には、電子取引に該当します。

発行または受領した見積書などの国税関係書類は、法律で一定期間の保存が義務付けられております。

2022年1月から施行された改正電子帳簿保存法では、これらの書類を電子取引でやりとりした場合、そのデータは電子帳簿保存法の要件に従って保存することが義務づけられています。

2023年12月末までは、施行から2年間の猶予期間(正確には宥恕)とされていましたが、現在は2024年に入ったので、本格的に改正電子帳簿保存法に沿った運用体制が必要とされている時です。

なお、2024年1月1日以降に保存が行われる電子取引に関しては、『令和5年度税制改正大綱』の中で、電子帳簿保存法での電子取引の電子データ保存について、二つの改正が示されています。

- 電子取引の電子データを電子帳簿保存法の要件に従って保存できなかったことについて「相当の理由がある」場合には、電子データの出力書面を保存しておくなどの条件を満たしたうえで、他の要件を満たさずに電子データを保存することができる

- 電子取引の電子データの出力書面を取引年月日等及び取引先ごとに整理・保存するなどの要件を満たしたうえで、検索機能なしに電子データの保存を可能とする。※電子帳簿保存法の他の要件を満たす必要はあります。

「相当の理由がある」という部分については、やや不明瞭な部分とも言えます。

見積書の保存期間

法人の見積書の保管期間は7年、個人事業主の見積書の保管期間は5年と定められています。

しかし、法人に関しては青色申告で赤字決算の場合や、青色申告書を提出しなかった事業年度に災害損失欠損金額が生じた場合は、10年間の保存が必要となります。

契約に至らなかった見積書の保管

見積もりを取る時などは、複数社から取ることも珍しくありません。

そんな時に、契約に至らなかった全ての見積書の保管が必要なのか、気になるところです。

結論から言うと、契約に至らなかった見積書の保存について明文化されていません。

その後の契約至らず実際に取引が行われていないことで会計処理も発生しないことから、契約に至らなかった見積書については保存しなくても問題はありません。

見積書の保存要件

見積書を電子データで保存する場合、電子帳簿保存法の要件を満たす必要があります。

- 取引年月日や取引金額、取引先名で検索できるようにする。

- 紙の見積書をスキャンする場合、約2か月以内にタイムスタンプを発行するか、取引情報やデータ訂正の履歴が残るシステムを使って保存する。

電子帳簿保存法の要件を満たすクラウドサービス

電子帳簿保存法の要件を満たす形で書類を保管するのは、少し手間とも言えます。

さらに、2023年11月からはインボイス制度も始まり、その対応に追われている会社も少なくありません。

少しでもスムーズに管理業務を行うためにも、クラウドサービスの導入を検討してみるのはいかがでしょうか?

電子帳簿保存法やインボイス制度に対応したクラウドサービスが今なら初月無料でお試しすることができます。

特に縛りはないので、初月で解約することも可能です。

一度お試ししてみてはいかがでしょうか?